投资者悲观情绪创11年来新高,分析师:贸易风险

发布时间:2019-06-20 20:44来源: 网络整理

投资者如何看待全球贸易的波动与经济前景的不确定?

根据美银美林于6月7日~13日对179名基金经理的调查,目前投资者悲观情绪达到了2008年全球金融危机以来最高水平,购入国债取代科技股成为最拥挤交易,基金经理对现金的偏好亦上升,而全球股票被大幅抛售。

受访的基金经理还预期美联储年内将降息2次。不出意料,美联储隔夜在利率决议中也进一步暗示了未来降息可能性。不过,多位分析师认为,有些问题美联储降息也无法解决。

悲观情绪前所未有

美银美林的调查结果显示,投资者目前滚动投资固定收益资产、现金、公用事业板块股票,而远离银行股、科技股和欧元区股票。

美国银行表示,对贸易摩擦、经济衰退和“货币政策无能”的担忧都助长了投资者的悲观看跌情绪,50%的受访者预计未来12个月内经济增长将会放缓。

同时,伴随新的财报季临近,受访者对企业利润的预期比此前下降了40个百分点,41%的受访者预计企业利润在未来一年将进一步恶化。这是美银美林23年对基金经理进行调查的历史中,对企业盈利预期调降幅度最大的单月。

具体而言,基金经理们对贸易摩擦的担忧正在上升,56%的受访者认为这是最大的“尾部风险”,紧随其后的是“货币政策无能”(11%)和美国政治(9%)。

受此悲观预期影响,投资者也调整了投资策略策略和投资组合。

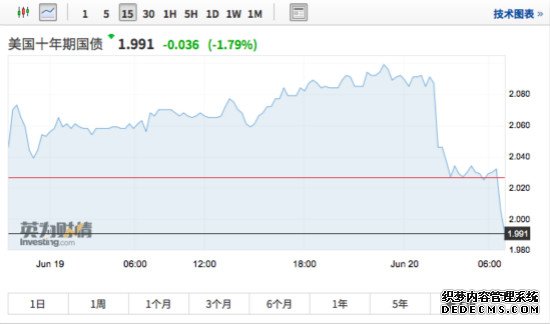

目前,投资国债成为了最拥挤的交易,而上一次国债位居投资者偏好榜首还要追溯到2013年底。基金经理目前将此对债券的持仓调升至2011年9月以来未见的超配水平。27%的受访者均将美国政府债券列为最受欢迎投资的项目。

2019年以来,ETF投资者已向债券类基金注入了超过660亿美元的资金,约为其投入股票资金的2倍。而在投入债市的资金中,最大的受益者就是国债市场。

其他最受基金经历欢迎的投资还包括做多美元(18%)和做空欧洲股票(9%)。

此外,与国债一样受益于投资者避险情绪的还有现金。基金经历所持现金余额激增,已升至投资组合总额的5.6%,这是自2011年8月以来的最大(两次调查间)涨幅,并且比基金经历所持现金余额的10年平均值高出整整一个百分点。

相对而言,虽然调查显示目前股票相对于债券的风险已经收窄至2009年5月来的最低水平,但基金经理仍大幅减持股票,将全球股票的配置额度调降至2009年金融危机触底以来的最低位。

美国银行表示,全球增长预期不乐观,一半受访的基金经理预测未来12个月全球经济将出现疲软。现金水平的飙升引发了策略师对股市的逆向买入信号,尽管调查显示股票相对于债券的风险收窄至2009年5月以来的最小水平。

对此,美银美林首席投资策略师哈特内特(Michael Hartnett)称,受访者“自全球金融危机以来从未出现过如此严重的看跌情绪,而这种悲观情绪是由贸易摩擦和对经济衰退担忧而引发的”。他指出,这使得“投资者超额配置那些能受益于利率和盈利下降的资产,并减配那些走势会与增长、通胀率上涨呈正比的资产类别”。

有些问题美联储也解决不了

隔夜,美联储维持利率决议维持利率不变,但对降息“敞开大门”。联邦公开市场委员会(FOMC)在政策声明中删除了关于他们在判断下一步利率行动时将“保持耐心”的措辞,并下调了对经济平衡的评估和通胀预期,承认美国经济前景面临的不确定性加剧,暗示未来某个时刻降息是合适的。

随后,美联储主席鲍威尔也在新闻发布后上称,委员会的许多成员确实看到了降息的理由在增强,许多成员认为未来降息将是适宜的。新闻发布会后,芝商所的美联储观察工具显示,交易员预测7月降息概率飙涨至100%,年底前,降息3次的概率接近70%。

此次接受美银美林调查的基金经理普遍预期美联储将在今年年底前降息2次,每次降息0.25个百分点。此外,他们还预计,若标普500指数跌至2430点,美联储将降息;若跌至2350点,特朗普将寻求全面的贸易协议。

而向来悲观的摩根士丹利的首席股票策略师威尔逊(Michael Wilson)指出,美联储降息也解决不了美国经济和美股市场面临的问题。

威尔逊称,2019年的市场主要是由政策在支持,比如美联储的货币政策。不过,贸易问题已经成为美国经济衰退的主要风险之一,这是美联储无法解决的问题。此外,美国企业盈利衰退带来的负面连锁反应尚未被充分认识到,“美国企业的成本/利润率问题不会消失,并非靠一两份协议就能解决问题。”

在他看来,在此情况下美国经济衰退的风险日益增加。他表示,经济数据和分析师情绪正在下降,下一步可能就是PMI新订单指数的下滑和标普500指数的盈利修正。

“过去几个月,经济减速和失望情绪在不断加剧,悲观的数据越来越多:卡斯运费指数、零售商收益、耐用品订单、资本支出、采购经理人指数、非农就业数据、半导体库存、石油需求……”他称,需要特别要注意的是,摩根士丹利商业状况指数(MSBCI)已出现2002年以来最大的单月跌幅,非常接近2008年12月以来的最低绝对值。而该指数与采购经理人指数(PMI)等有非常密切的联系。

基于此,他警示称,若历史重演,那么新订单指数、标普盈利修正幅度和标普500指数都将面临下行风险,“它们很可能在未来几个月下降至40,降幅高达25%。”

他还指出,根据制造业采购经理人指数和新订单指数的同比变化与标普500指数之间的历史关系,预计一些标普500的主要股票和行业指数将下跌约10%。不过,他也表示,当标普500指数处于2600~2650点时,投资者可以考虑在这个区间进场。

Captrust Advisors的首席投资官巴里(Kevin Barry)也表示,美联储降息预期上升发生的背景是全球贸易局势恶化及经济数据疲软,“感觉美联储也不知道如何应对。”